負担付き贈与とは、第三者に対して債務(借金)払うことを条件にして、財産を贈与することです。受贈者は、財産を貰うかわりに、一定の債務を負担します。例えば、3億円の土地を贈与するかわりに借入金1億円を負担させる場合などです。

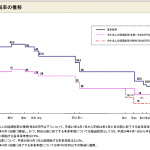

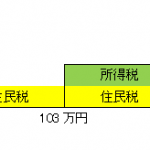

この時の贈与税の計算ですが、通常はその財産の「相続税評価額」から債務の額を差し引いた金額に贈与税がかかります。しかし、土地や建物といった不動産の負担付贈与に関しては、財産評価を「時価」で行うものとされています。

通常の単なる不動産の贈与や相続であれば、その評価額については、建物は固定資産税評価額(建築費の50~70%)、土地は路線価(公示価格の60~70%)となりますので、現金による贈与や相続よりも節税でき、しばしば相続の際にこのスキームが使われます。

しかしながら、借入金がある状態での贈与に関しては、「負担付き贈与」に該当し、評価額は時価となってしまうため、上記の例でいけば、時価3億円の土地に評価減はなく、債務である借入金1億円を差し引いた、2億円が贈与税の対象となります。

相続税対策のために早い段階から生前贈与を行うこと自体は悪いことではありませんが、債務がある不動産については注意が必要です。ただし、家賃収入のように収益を生むような不動産物件については、生前の早い段階で贈与することにより、その家賃収入が相続財産にならずに次の世代に引き継がせることができるため、負担付贈与によって評価額が時価になってしまうことを差し引いてでも、実行した方がいいケースもあります。

また、法人化することにより、不動産を法人名義にすれば、仮に借入金があったとしても(借入金も会社名義)、贈与または相続で受け取る財産は、不動産ではなく会社の株式ということになるため、株の評価額で相続することになります。株の評価方法はいくつかありますが、これにより負担付贈与に該当せずに済むことになります。

収益物件の贈与や法人化などは、タイミングや財産保有の仕方、役員編成など様々なポイントがありますので、詳しくは、税理士等の専門家にご相談下さい。