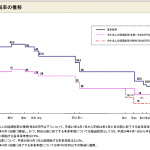

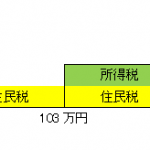

2015年1月より、いよいよ相続税の最高税率引き上げと基礎控除の引き下げが始まり、相続が起きた際の相続税の発生率が4%から7~8%まで上がるのではないかと、昨今言われるようになりました。もともと相続税が発生する予定だった人も、今まで相続税が関係なかった人も、より相続対策は重要な課題となってきています。

そこで、相続対策については以下の3つの基本があると言われています。

① 分割対策

② 納税対策

③ 節税対策

まず、①の分割対策です。財産を誰にどのように分けるかを決める、いわゆる遺産分割のことです。②の納税対策は、分けられた財産に課される税金を納付するための資金準備、納税準備をすることです。③の節税対策は、上記の納税額をいかに減らすことができるか、その対策となります。

最近では、上記3つの対策に加えて、以下の2つの対策も重要視されるようになってきました。

④ 資産運用対策

⑤ 資産管理対策

今までの対策は、いかに相続税を減らすか、そのためにどのように分割し、また納税資金を捻出するか、という視点のみが重要視されてきました。しかし、そもそも相続対策というのはなるべく多くの財産を子孫に残したいという思いから始まっており、相続税を減らす対策というのはその一つの方法に過ぎません。つまり、相続税を減らすだけではなく、残した財産をいかに増やしていくか、という視点が「資産運用対策」となります。

これは、近年資産運用の方法が増えてきたという背景も大きく関わっているでしょう。

また、超高齢社会と言われる我が国では、被相続人が要介護状態になったり、認知症になったりと、資産を管理することができない状態に陥ることも珍しくありません。そんな状態では、相続発生時には、相続人が資産を把握すること自体難しくなり、そもそも相続税の計算さえできないということになりかねませんので、資産管理対策も重要となってきました。

また、前述した相続対策には、優先順位があります。

基本的には、相続人同士の争いが起きないように「分割対策」を最も優先的に考え、その後、納税対策、節税対策と考えます。相続では、ドラマに出てくるような相続人同士の醜い争いになることも珍しくありません。まずは、きっちり分割対策をしなければ、納税対策、節税対策にそもそも繋がりませんので、弁護士や税理士といった専門家に依頼してきちんとした遺言や遺産分割協議書を作成しておくことが重要です。

ただし、財産が多額で納税額が大きくなうようなケースは、納税対策が最優先で考えるべき対策となります。特に不動産を多く持っている場合などは、財産額、またそれに伴う相続税額が大きい割には、持っている現預金が少ないという状況になり易く、納税が非常に困難になるケースもあります。

従って、まずは生前から納税資金の準備を行い、その後、その納税対策に見合った遺産分割を行うとともに、それぞれの負担ができるだけ軽くなるように節税対策も考えるといった流れになります。

以上が相続の基本的な対策となりますが、対策方法は様々です。保険を利用した節税対策と納税資金の準備や、不動産を利用した節税対策などは有名です。

しかしながら、相続は十人十色であり、ある特定の相続対策の方法だけしておけば大丈夫、ということはありません。あるケースでは非常に良い節税対策になっても、違うケースでは結果的にその対策をしないほうが良かったということもあります。また、相続税申告の期限は、相続発生日から10カ月以内と短く、この期間に被相続人の財産・債務を全て把握し、相続人を洗い出し、相続人の間で遺産分割を決め、それに沿って税金を計算し申告までしなければなりませんので、じっさいに相続が起きた時は、時間的な余裕もありません。

最も重要な相続対策は、「生前」に上記のそれぞれの相続対策を考えて行動しておくです。相続は、起きてからではとれる対策が限られていますし、相続は法律が絡む非常に厄介な問題ですので、「自分に合った」相続対策を早い段階から専門家などに相談しておくことが重要です。

生前より準備しておくことが、争族を避け、無駄な納税がないよう上手く節税し、かつ納税資金の準備で困らない状況を作り出すことになり、相続人を守ることに繋がるといえるでしょう。

税理士 鴫村 武志